Régimen de Incorporación Fiscal

Ley del Impuesto Sobre la Renta

Fundamento legal: Artículos 111 – 113 de la Ley de ISR

Temario:

- Fundamentos legales de las contribuciones

- Regímenes para personas físicas

- Características y requisitos del Régimen de Incorporación Fiscal

- Obligaciones en el RIF

- Estímulos fiscales

- Proceso para declaración bimestral

- Requisitos para acceder al sistema de facturación

- Información general del CFDI

Fundamento legal de las contribuciones

El artículo 31, fracción IV de la Constitución Política de los Estados Unidos Mexicanos establece que es obligación de los mexicanos contribuir a los gastos públicos, de la Federación, como de la CD México, Estado y Municipio en que se residan, de manera proporcional y equitativa.

Regímenes fiscales más comunes para Personas Físicas

- Actividades profesionales (Honorarios)

- Actividades Empresariales

- Del régimen intermedio (Vigente hasta el 31 de Diciembre de 2013)

- Sueldos y salarios

- Arrendamiento de inmuebles

- Régimen de pequeños contribuyentes (Vigente hasta el 31 de Diciembre de 2013)

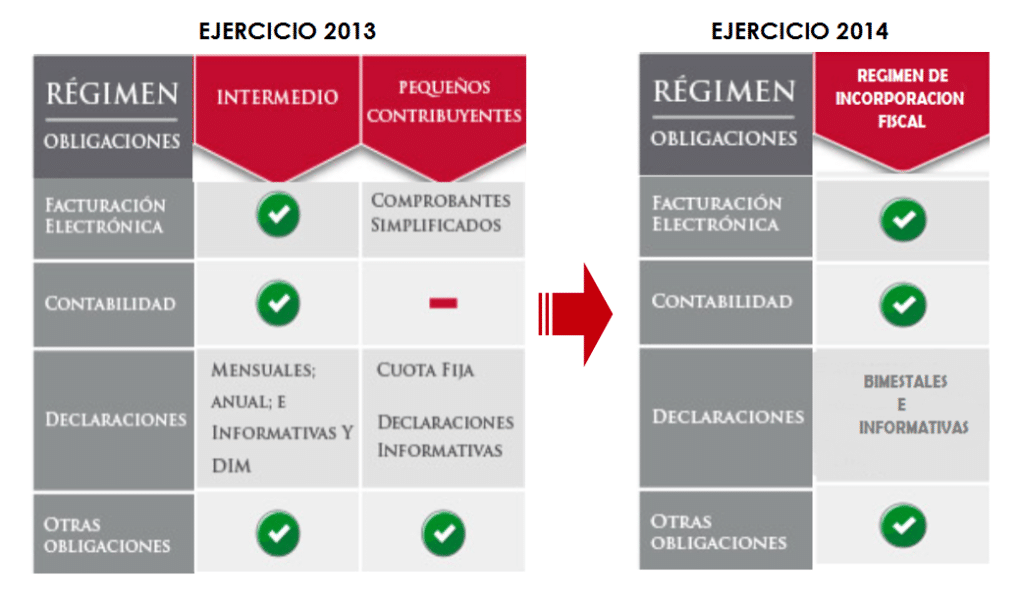

Diferencias entre el Régimen Intermedio y REPECO (ahora extintos) vs Régimen de Incorporación.

Características y requisitos del Régimen de Incorporación Fiscal

- Las personas físicas pueden tributar en este régimen si realizan únicamente actividades empresariales, es decir, enajenen bienes o presenten servicios por los que no se requiera para su realización un título profesional.

- Los ingresos obtenidos en el ejercicio no excedan de la cantidad de dos millones de pesos.

- Al término de 10 años, deberán tributar conforme al régimen de persona físicas con actividades empresariales y profesionales a que se refiere la sección I del Capitulo II del Titulo IV de la presente Ley.

- Los ingresos por comisión, agencia, mediación , correduría, consignación no debe exceder de 30% del total.

- No debe ser:

- Socio, accionista o integrante de persona moral alguna.

- Promotor de bienes raíces o negocio inmobiliarios excepto por casas habitación

- Integrante de una Asociación en participación o Fideicomiso

- Prestador de servicios por internet o vender mercancías a través de plataformas tecnológicas o aplicaciones informáticas.

Obligaciones en el Régimen de Incorporación Fiscal

- Elaborar los CFDI’s necesarios que amparen los ingresos del negocio.

- Entregar a los clientes facturas, por las ventas o servicios ofrecidos.

- Registrar los ingresos, inversiones y deducciones, mediante el Sistema de Registro del portal del SAT, denominado <Mis cuentas>

- Pagar con con tarjeta de débito, crédito, o cheque (a nombre del contribuyente) los gastos mayores a $2,000 pesos, solicitando el comprobante (factura) correspondiente.

- En caso de efectuar pagos a trabajadores por concepto de salarios, se deberá retener el ISR y enterarlo cada dos meses al SAT. Elaborando para ello, las nóminas que reúnan los requisitos fiscales vigentes.

- Calcular y enterar mediante declaración correspondiente, el impuesto en forma bimestral que corresponda (en carácter de pago definitivo) a más tardar el último día de calendario de los meses de marzo, mayo, julio, septiembre, noviembre y enero del año siguiente. Así como la información de las operaciones con sus proveedores en el bimestre inmediato anterior.

Estímulos fiscales

- Reducción anual del ISR

EN EL RÉGIMEN DE INCORPORACIÓN FISCAL (como transitorio al actividad empresarial) Años

1 2 3 4 5 6 7 8 9 10 11 Ejercicios

2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 2024 Por la presentación de la información de ingresos, egresos y proveedores bimestralmente en TIEMPO y FORMA. No Paga 100% 100% 90% 80% 70% 60% 50% 40% 30% 20% 10% Paga 0% 0% 10% 20% 30% 40% 50% 60% 70% 80% 90% - Acreditación del 100% del IVA que deba pagar por el bimestre, siempre y cuando: no traslade al cliente cantidad alguna por concepto de IVA (emisión de factura) o supere los límites establecidos en ley.

Proceso para la declaración bimestral

[masterslider id=1]

Ventajas y Desventajas del RIF

| VENTAJAS | DESVENTAJAS |

|

|

Requisitos informáticos para iniciar a operar (sin trabajadores)

- Registro Federal de Contribuyentes (RFC)

- Contraseña 8 dígitos (antes CIECF)

- FIEL y contraseña

- Cuenta de correo electrónico (e-mail)

Proceso para iniciar a tributar en el RIF

- Inscripción al RFC (o en su defecto aumento de obligaciones)

- 1 Obtención de CIEC y FIEL

- Actualizar domicilio (de ser necesario)

- Apertura de cuenta Bancaria Fiscal (mediante la Constancia correspondiente)

- Inicio de Operaciones, Facturación, Contabilidad y Declaraciones.

Comprobante Fiscal Digital por Internet – CFDI

A partir del 1° de Enero de 2014 este modelo de facturación electrónica sustituye a todos los comprobantes anteriores. Éste documento digital en formato XML, deberá ser conservarlos por 5 años en algún medio de almacenamiento electrónico, ya que la representación impresa del CDFI, solo presume la existencia del comprobante.

CFDI – Características

- Integridad: La información contenida, no puede manipularse, ni modificarse sin que sea detectada.

- Único: Cada CFDI contiene datos únicos del emisor ante la Administración Tributaria.

- Verificable: La persona que emite un CFDI no podrá negar haberlo hecho.

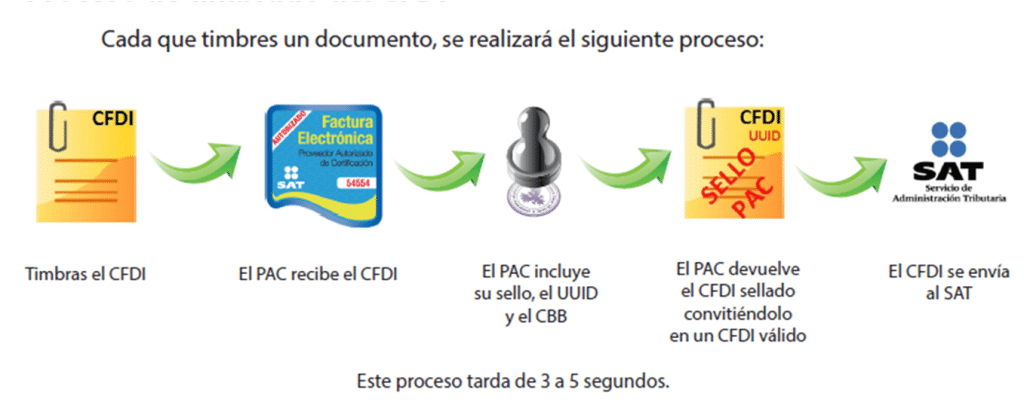

Proceso de Timbrado de CFDI